最新2024年12月のソニー銀行の住宅ローン金利が決定

ソニー銀行で、2024年12月の住宅ローン金利が発表されました。

固定金利は上がるとなりました。

こちらについて、詳しく説明します。

2024年12月のソニー銀行の住宅ローン金利

2024年12月のソニー銀行の住宅ローン金利は、

変動金利は据え置き、固定金利は0.079〜0.112%上がるという結果となりました。

基準金利

| 固定期間 | 8月 | 9月 | 10月 | 11月 | 12月 |

|---|---|---|---|---|---|

| 変動 | 2.007 | 2.007 | 2.007 | 2.057 | 2.057 |

| 2年 | 2.315 | 2.325 | 2.316 | 2.380 | 2.492 |

| 3年 | 2.403 | 2.379 | 2.370 | 2.433 | 2.548 |

| 5年 | 2.539 | 2.477 | 2.464 | 2.539 | 2.640 |

| 7年 | 2.633 | 2.672 | 2.581 | 2.570 | 2.735 |

| 10年 | 2.854 | 2.694 | 2.694 | 2.769 | 2.848 |

| 15年 | 3.232 | 3.000 | 3.023 | 3.102 | 3.193 |

| 20年 | 3.445 | 3.195 | 3.236 | 3.318 | 3.420 |

| 20年超 | 3.570 | 3.476 | 3.529 | 3.627 | 3.739 |

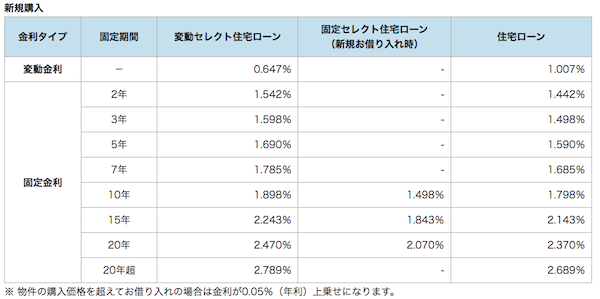

新規

※出典:ソニー銀行

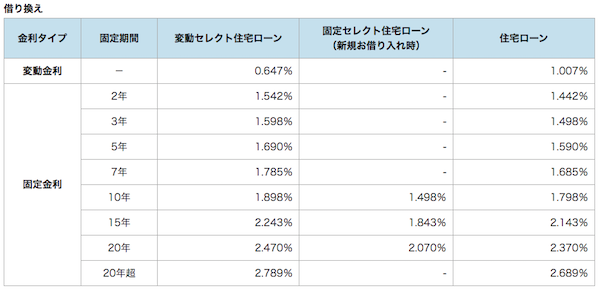

借り換え

※出典:ソニー銀行

ソニー銀行の住宅ローン金利推移

新規

| 変動金利 | 20年超 | 備考 | |

|---|---|---|---|

| 24年12月 | 1.007 | 2.689 | |

| 24年11月 | 1.007 | 2.577 | |

| 24年10月 | 0.957 | 2.479 | 米国利下げ5.00 |

| 24年9月 | 0.957 | 2.520 | |

| 24年8月 | 0.957 | 2.520 | 日銀利上げ0.25% |

| 24年7月 | 0.757 | 2.477 | |

| 24年6月 | 0.757 | 2.595 | |

| 24年5月 | 0.757 | 2.460 | |

| 24年4月 | 0.757 | 2.390 | |

| 24年3月 | 0.757 | 2.374 | |

| 24年2月 | 0.757 | 2.199 | |

| 24年1月 | 0.757 | 2.311 | |

| 23年12月 | 0.757 | 2.378 | |

| 23年11月 | 0.757 | 2.422 | 日銀YCC1%目処 |

| 23年10月 | 0.757 | 2.320 | |

| 23年9月 | 0.757 | 2.207 | |

| 23年8月 | 0.757 | 2.062 | |

| 23年7月 | 0.757 | 1.939 | 日銀YCC1%、米国利上げ5.5 |

| 23年6月 | 0.757 | 1.939 | |

| 23年5月 | 0.757 | 2.094 | 米国利上げ5.25 |

| 23年4月 | 0.757 | 2.021 | |

| 23年3月 | 0.757 | 2.318 | 米国利上げ5.0 |

| 23年2月 | 0.757 | 2.483 | 米国利上げ4.75 |

| 23年1月 | 0.757 | 2.265 | |

| 22年12月 | 0.757 | 2.277 | 日銀YCC0.5%、米国利上げ4.5 |

| 22年11月 | 0.757 | 2.299 | 米国利上げ4.0 |

| 22年10月 | 0.757 | 2.101 | |

| 22年9月 | 0.757 | 2.010 | 米国利上げ3.25 |

| 22年8月 | 0.757 | 2.169 | |

| 22年7月 | 0.757 | 2.135 | 米国利上げ2.5 |

| 22年6月 | 0.757 | 1.993 | 米国利上げ1.75 |

| 22年5月 | 0.757 | 1.850 | 米国利上げ1.0 |

| 22年4月 | 0.757 | 1.850 | |

| 22年3月 | 0.757 | 1.852 | 米国利上げ開始0.5 |

| 22年2月 | 0.757 | 1.688 | |

| 22年1月 | 0.757 | 1.599 | |

| 21年12月 | 0.757 | 1.607 | |

| 21年11月 | 0.757 | 1.582 | |

| 21年10月 | 0.757 | 1.527 | |

| 21年9月 | 0.757 | 1.479 | |

| 21年8月 | 0.757 | 1.468 | |

| 21年7月 | 0.757 | 1.512 | |

| 21年6月 | 0.757 | 1.566 | |

| 21年5月 | 0.757 | 1.590 | |

| 21年4月 | 0.757 | 1.590 | |

| 21年3月 | 0.757 | 1.569 | |

| 21年2月 | 0.757 | 1.484 | |

| 21年1月 | 0.757 | 1.418 | |

| 20年12月 | 0.757 | 1.439 | |

| 20年11月 | 0.757 | 1.464 | |

| 20年10月 | 0.757 | 1.384 | |

| 20年9月 | 0.757 | 1.425 | |

| 20年8月 | 0.757 | 1.423 | |

| 20年7月 | 0.757 | 1.390 | |

| 20年6月 | 0.757 | 1.347 | |

| 20年5月 | 0.757 | 1.376 | |

| 20年4月 | 0.757 | 1.266 | |

| 20年3月 | 0.757 | 1.348 | |

| 20年2月 | 0.757 | 1.438 | |

| 20年1月 | 0.757 | 1.424 | |

| 19年12月 | 0.757 | 1.405 | |

| 19年11月 | 0.757 | 1.343 | |

| 19年10月 | 0.757 | 1.340 | |

| 19年9月 | 0.757 | 1.237 | 米国利下げ |

| 19年8月 | 0.757 | 1.365 | |

| 19年7月 | 0.757 | 1.380 | |

| 19年6月 | 0.757 | 1.384 | |

| 19年5月 | 0.757 | 1.392 | |

| 19年4月 | 0.757 | 1.413 | |

| 19年3月 | 0.757 | 1.464 | |

| 19年2月 | 0.757 | 1.464 | |

| 19年1月 | 0.757 | 1.562 | |

| 18年12月 | 0.757 | 1.648 | |

| 18年11月 | 0.757 | 1.687 | |

| 18年10月 | 0.757 | 1.644 | |

| 18年9月 | 0.757 | 1.601 | |

| 18年8月 | 0.757 | 1.458 | |

| 18年7月 | 0.757 | 1.458 | |

| 18年6月 | 0.757 | 1.453 | |

| 18年5月 | 0.757 | 1.386 | |

| 18年4月 | 0.757 | 1.420 | |

| 18年3月 | 0.757 | 1.429 | |

| 18年2月 | 0.757 | 1.468 | |

| 18年1月 | 0.779 | 1.431 | |

| 17年12月 | 0.779 | 1.435 | |

| 17年11月 | 0.779 | 1.463 | |

| 17年10月 | 0.779 | 1.408 | |

| 17年9月 | 0.779 | 1.428 | |

| 17年8月 | 0.779 | 1.463 | |

| 17年7月 | 0.779 | 1.380 | |

| 17年6月 | 0.779 | 1.436 | |

| 17年5月 | 0.779 | 1.370 | 地政学リスクの影響 |

| 17年4月 | 0.779 | 1.485 | |

| 17年3月 | 0.779 | 1.507 | |

| 17年2月 | 0.779 | 1.404 |

借り換え

| 変動金利 | 20年超 | 備考 | |

|---|---|---|---|

| 24年12月 | 1.007 | 2.689 | |

| 24年11月 | 1.007 | 2.577 | |

| 24年10月 | 0.957 | 2.479 | 米国利下げ5.00 |

| 24年9月 | 0.957 | 2.426 | |

| 24年8月 | 0.957 | 2.520 | 日銀利上げ0.25% |

| 24年7月 | 0.757 | 2.477 | |

| 24年6月 | 0.757 | 2.595 | |

| 24年5月 | 0.757 | 2.460 | |

| 24年4月 | 0.757 | 2.390 | |

| 24年3月 | 0.757 | 2.374 | |

| 24年2月 | 0.757 | 2.199 | |

| 24年1月 | 0.757 | 2.311 | |

| 23年12月 | 0.757 | 2.422 | |

| 23年11月 | 0.807 | 2.422 | 日銀YCC1%目処 |

| 23年10月 | 0.807 | 2.370 | |

| 23年9月 | 0.807 | 2.370 | |

| 23年8月 | 0.807 | 2.112 | |

| 23年7月 | 0.807 | 1.989 | 日銀YCC1%、米国利上げ5.5 |

| 23年6月 | 0.807 | 1.989 | |

| 23年5月 | 0.807 | 2.144 | 米国利上げ5.25 |

| 23年4月 | 0.807 | 2.071 | |

| 23年3月 | 0.807 | 2.368 | 米国利上げ5.0 |

| 23年2月 | 0.807 | 2.533 | 米国利上げ4.75 |

| 23年1月 | 0.807 | 2.315 | |

| 22年12月 | 0.807 | 2.327 | 日銀YCC0.5%、米国利上げ4.5 |

| 22年11月 | 0.807 | 2.349 | 米国利上げ4.0 |

| 22年10月 | 0.807 | 2.151 | |

| 22年9月 | 0.807 | 2.060 | 米国利上げ3.25 |

| 22年8月 | 0.807 | 2.219 | |

| 22年7月 | 0.807 | 2.185 | 米国利上げ2.5 |

| 22年6月 | 0.807 | 2.043 | 米国利上げ1.75 |

| 22年5月 | 0.807 | 1.986 | 米国利上げ1.0 |

| 22年4月 | 0.807 | 1.900 | |

| 22年3月 | 0.807 | 1.902 | 米国利上げ開始0.5 |

| 22年2月 | 0.807 | 1.738 | |

| 22年1月 | 0.807 | 1.649 | |

| 21年12月 | 0.807 | 1.657 | |

| 21年11月 | 0.807 | 1.632 | |

| 21年10月 | 0.807 | 1.577 | |

| 21年9月 | 0.807 | 1.529 | |

| 21年8月 | 0.807 | 1.518 | |

| 21年7月 | 0.807 | 1.562 | |

| 21年6月 | 0.807 | 1.616 | |

| 21年5月 | 0.807 | 1.625 | |

| 21年4月 | 0.807 | 1.640 | |

| 21年3月 | 0.807 | 1.619 | |

| 21年2月 | 0.807 | 1.534 | |

| 21年1月 | 0.807 | 1.468 | |

| 20年12月 | 0.807 | 1.489 | |

| 20年11月 | 0.807 | 1.514 | |

| 20年10月 | 0.807 | 1.434 | |

| 20年9月 | 0.807 | 1.475 | |

| 20年8月 | 0.807 | 1.473 | |

| 20年7月 | 0.807 | 1.440 | |

| 20年6月 | 0.807 | 1.397 | |

| 20年5月 | 0.807 | 1.426 | |

| 20年4月 | 0.807 | 1.398 | |

| 20年3月 | 0.807 | 1.398 | |

| 20年2月 | 0.807 | 1.488 | |

| 20年1月 | 0.807 | 1.474 | |

| 19年12月 | 0.807 | 1.455 | |

| 19年11月 | 0.807 | 1.393 | |

| 19年10月 | 0.807 | 1.390 | |

| 19年9月 | 0.807 | 1.287 | 米国利下げ |

| 19年8月 | 0.807 | 1.415 | |

| 19年7月 | 0.807 | 1.430 | |

| 19年6月 | 0.807 | 1.434 | |

| 19年5月 | 0.807 | 1.442 | |

| 19年4月 | 0.807 | 1.463 | |

| 19年3月 | 0.807 | 1.514 | |

| 19年2月 | 0.807 | 1.514 | |

| 19年1月 | 0.807 | 1.612 | |

| 18年11月 | 0.807 | 1.698 | |

| 18年11月 | 0.807 | 1.737 | |

| 18年10月 | 0.807 | 1.737 | |

| 18年9月 | 0.807 | 1.651 | |

| 18年8月 | 0.807 | 1.508 | |

| 18年7月 | 0.807 | 1.508 | |

| 18年6月 | 0.807 | 1.503 | |

| 18年5月 | 0.807 | 1.436 | |

| 18年4月 | 0.807 | 1.470 | |

| 18年3月 | 0.807 | 1.479 | |

| 18年2月 | 0.807 | 1.518 | |

| 18年1月 | 0.829 | 1.481 | |

| 17年12月 | 0.829 | 1.485 | |

| 17年11月 | 0.849 | 1.513 | |

| 17年10月 | 0.849 | 1.458 | |

| 17年9月 | 0.849 | 1.478 | |

| 17年8月 | 0.849 | 1.513 | |

| 17年7月 | 0.849 | 1.430 | |

| 17年6月 | 0.849 | 1.486 | |

| 17年5月 | 0.849 | 1.420 | 地政学リスクの影響 |

| 17年4月 | 0.849 | 1.535 | |

| 17年3月 | 0.849 | 1.557 | |

| 17年2月 | 0.849 | 1.454 |

2024年12月の各銀行の住宅ローン金利予想

今回のソニー銀行の結果を見ると、以下のように予測できます。

翌月の金利が上昇 → 他の住宅ローン金利も上がる可能性が高い

翌月の金利が下降 → 他の住宅ローン金利も下がる可能性が高い

今回は長期の固定金利は上がりましたので、他の銀行の住宅ローン金利も上がりそうです。

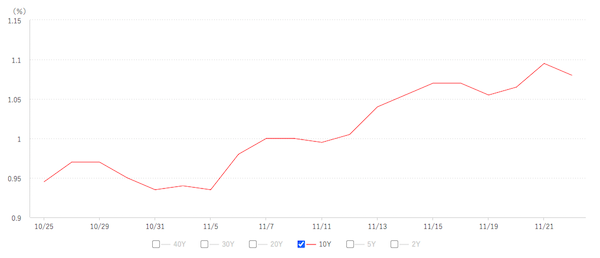

米国金利は景気が減速せず金利が上昇しており、日本の国債も上昇し1.08で推移しています。

※出典:日本相互証券株式会社

このソニー銀行の金利の他に、フラット35の金利は毎月20日に決まります。

住宅ローンの借り換えでトータル800万円節約

ソニー銀行の金利はあくまで12月の住宅ローン金利を予測するためです。

私がおすすめするのは、UFJ銀行です。

今のところ、16年8月が一番金利が低くなりました。

みなさんはいい時に借りることができましたか?

私も16年の5月にUFJで借り換え、さらに8月に三井住友信託銀行で借り換えることができ、30年固定で0.73%の金利になりトータル800万円も節約することができました。

人気記事

住宅ローンを抱えつつも、ポイントサイトでマイルを貯めて、マリオットアメックス(旧SPGアメックス)でラグジュアリーホテルに宿泊と、無料で豪華な旅行を楽しんでいます。毎年ハワイに行けているのもこのおかげです。

旅行に興味がない方も、ポイントサイトはマイル以外に、現金にも交換できるので、住宅ローンの返済や、お小遣いなどに充てることもできますよ。やり方は、こちらの実績に書いています。

コメントを残す